Chile cumple un año de reducciones de la tasa de interés, pero no volvería a los niveles prepandemia en el mediano plazo

Economistas ven difícil volver a las tasas previas a la crisis sanitaria, a la vez que la tasa neutral se ve lejana. También, estiman un impacto en la economía y en el refinanciamiento de la deuda.

- T+

- T-

Luego de alcanzar un máximo de 11,25% en octubre de 2022, el Banco Central de Chile comenzó el 28 de julio de 2023 a recortar la Tasa de Política Monetaria (TPM), siendo uno de los primeros institutos emisores en el mundo en hacerlo.

Hace cerca de un año, el Consejo aplicó un ajuste de 100 puntos base (pb.) para situarla en 10,25%. En la actualidad, y a un año de ese hito, el emisor ya ha reducido el tipo rector en 550 puntos, ubicándose en 5,75%.

Pero en su última Reunión de Política Monetaria (RPM), el Consejo aseguró que “de concretarse los supuestos del escenario central, la TPM habría acumulado durante el primer semestre el grueso de los recortes previstos para este año”.

En tanto, en su último Informe de Política Monetaria (IPoM) el ente autónomo elevó a un 4,2% su proyección de inflación para este año y a un 3,6% para 2025, mientras que la convergencia a la meta de 3% se daría recién en 2026. En ese mismo reporte, la entidad presidida por Rosanna Costa aseguraba que la tasa clave seguirá reduciéndose durante el horizonte de política monetaria -es decir en dos años plazo-, a un ritmo “que tomará en cuenta la evolución del escenario macroeconómico y sus implicancias para la trayectoria de la inflación”.

Luego de estos mensajes, las tasas de mercado internalizaron un tipo rector que se mantendría en torno a 5% en 2025.

Esto último abre un debate: ¿enfrenta Chile un escenario de tasas más altas por más tiempo? La respuesta parece ser sí, partiendo porque la tasa neutral de 4% (o sea, el nivel de la TPM que no es ni expansiva ni contractiva para la actividad) que planteó el ente autónomo en diciembre del año pasado estaría aún lejos de alcanzarse. El economista senior de LyD, Tomás Flores, apuesta porque en el primer trimestre de 2026 la TPM llegue al 4%, mientras que la investigadora de Clapes UC, Sofía Schuster, señala finales de 2025 o principios de 2026.

“Las tasas cortas altas afectan especialmente a quienes necesitan liquidez, como es el caso de las empresas que operan con créditos de corto plazo y los hogares que se endeudan”, dice Igal Magendzo de Pacifico Research.

Incluso, el gerente general de Gemines, Tomás Izquierdo, plantea que la tasa neutral será más alta para Chile, entre 4,25% y 4,5%, debido a “cambios estructurales, el más importante, el aumento en tasa neutral en Estados Unidos, de la mano del retorno de la amenaza inflacionaria más sostenida en el mediano plazo, y un aumento en el nivel de toda la curva de rendimiento por plazos”. Y el director ejecutivo de Horizontal, Juan José Obach, prevé que en junio de 2026 “deberíamos llegar a un escenario de convergencia”, con una TPM entre 4% y 5%.

La tasa neutral es la que logra que la inflación se mantenga en el rango meta y que el Producto Interno Bruto (PIB) crezca a su nivel de tendencia. Es decir, un 1,9%.

En esa línea, los expertos aseguran que no se volverá al nivel de tasas previo a la pandemia. “Hay buenos argumentos para pensar que no tendremos tasas tan bajas por tanto tiempo como antes de la pandemia”, dice el economista jefe de Pacifico Research, Igal Magendzo.

Izquierdo menciona que “no volveremos a tasas prepandemia, ni en la tasa corta ni en la larga”. En el caso de la segunda, explica que ello es “acorde con nivel más alto afuera, con mayor riesgo país para Chile, con menor profundidad de mercado largo en Chile, con pérdida de ahorro (retiros) y menor flujo de ahorro interno”. Obach, en tanto, lo ve “difícil”, ya que los riesgos inflacionarios todavía no se disipan.

Impacto en la economía

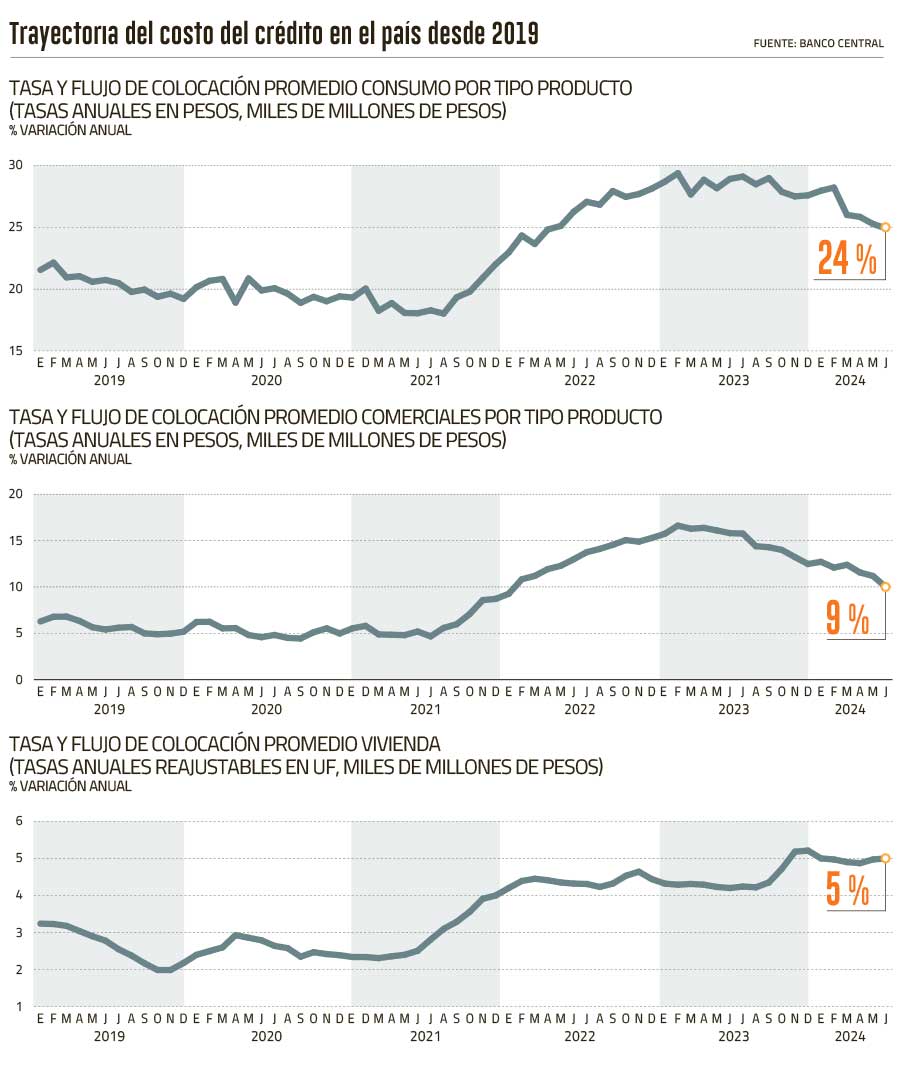

La TPM tiene un efecto directo en las tasas de interés que emplean los bancos en el país. Mientras de más corto plazo sea el crédito, más influenciado se encuentra por la TPM.

“Las tasas cortas altas afectan especialmente a quienes necesitan liquidez, como es el caso de las empresas que operan con créditos de corto plazo y los hogares que se endeudan”, explica Magendzo, mientras que las tasas más largas tienen impacto más directo en el financiamiento de proyectos.

“Un escenario de tasas más altas implica un menor acceso al crédito por parte de empresas y hogares. Esto impacta negativamente en la disponibilidad de financiamiento para proyectos de inversión y para créditos de todo tipo, en especial los de largo plazo como los hipotecarios y corporativos”, complementa Obach. También se “ralentizaría” el crecimiento económico, suma Schuster.

Refinanciamiento de la deuda

En un escenario de tasas más altas, el costo de la deuda pública se encarece, tanto en emisiones internas como externas, asegura Izquierdo.

Obach postula que si bien la deuda soberana chilena es a tasa fija, solo el nuevo financiamiento este 2024 estará en torno a US$ 11.000 millones. Por lo tanto, un aumento de, por ejemplo, 100 pb. en la tasa, implicaría recursos adicionales anuales por US$ 110 millones. “Son recursos significativos que, dado el escenario de estrechez fiscal actual, el Estado no cuenta con ellos”, menciona el director ejecutivo de Horizontal.

Por otro lado, el economista senior del OCEC-UDP, Juan Ortiz, afirma que la tasa de interés del mercado secundario para un Bono de Tesorería en Pesos (BTP) a diez años depende de diversos factores tales como el crecimiento económico, la cobertura, el riesgo externo e interno y la política monetaria.

“El alza marginal en el mercado secundario de la tasa de los bonos BTP a diez años, no depende exclusivamente de la trayectoria de la TPM, donde el impacto fiscal en términos de mayores pagos de intereses, entre el escenario previo del IPoM de junio y la nueva trayectoria, es muy acotado. Por lo tanto, no es un factor sustancial de riesgo fiscal”, cierra Ortiz.